公众号/新智元

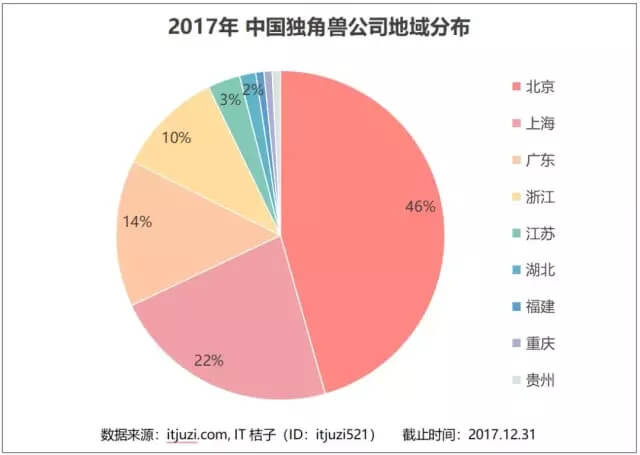

寒冬之后,2017年的资本市场变得更加理性。过去一年,估值超过10亿美元的独角兽公司达到124 家,它们的整体估值为 6155.35亿美元,平均估值达49.64亿美元。这124家公司中,有 50.8% 的公司与 BAT 有直接或间接的股权关系。旷视科技、商汤科技、出门问问、云知声均属于新晋的人工智能公司。

经历了2016年的资本寒冬,2017年的资本市场变得更加理性。

在大的风口方向仍然不清晰的情况下,投资人更愿意把钱投到一些能够明显看到回报的中后期项目上。这也使得大额投资事件频发,造成2017年的新晋独角兽公司相比往年增加了不少,而且那些早就成为独角兽的公司依然在一轮又一轮的融资……

这些独角兽公司们在过去的几年时间里,拿到了最多的钱、得到了最多的关注,现在发展得怎么样呢?2017 年的《独角兽俱乐部》图谱是怎样的?

截止到2017年12月31日,我们共追踪到124 家估值超过10亿美元,进入到《2017年度中国互联网“独角兽俱乐部”榜单》的公司,他们的整体估值为 6155.35亿美元,平均估值达到49.64亿美元;

对比2016年的独角兽榜单,有43家公司新晋加入独角兽,占比35%;有15家公司因为IPO上市、挂牌新三板、被收购、拆除 VIE 后更新估值、多年没有融资降低估值等各种因素退出独角兽榜单;

在全部的124家独角兽中,有 50.8% 的公司与 BAT 有直接或间接的股权关系;其中估值超过百亿美金的“鲸鱼”公司有11家,但有10家公司都和BAT 有关,仅大疆科技至今仍然和BAT保持着一定距离。

声明:在这些上榜的124家公司中,对于部分公司的估值精准性,我们心存疑虑;同时应该还有少数几家满足独角兽条件的公司被我们遗漏。欢迎大家与我们一起挤水分、也欢迎一起推荐、挖掘那些遗漏的隐形独角兽。

1. 估值金字塔区间分布 :估值超100亿美元“鲸鱼俱乐部”现雏形

从《IT 桔子2017年度中国互联网“独角兽俱乐部”榜单》估值区间来看,我们将其细分为5个阶段,做出了如上的估值分布金字塔。

从中可以看到,估值在500亿美元以上的有3家公司,包括:小米科技、蚂蚁金服、滴滴出行。

其中:或将上市的小米科技2017年估值高达千亿美金,独领风骚。然而在2016 年,小米却深陷困境,手机销量一落千丈,整体出货量暴跌40.5%。当时,我们认为小米估值相比高峰时的450亿美元已经有所缩水,因此调低估值为400亿美元。

此外,蚂蚁金服的估值相比2016年的600亿美金上升了150亿,达到750亿美元的高估值;滴滴出行在2017年拿到两轮巨额融资,合计95亿美元,估值相比 2016年上升162亿美元,达到500亿美金。

在 100亿美元~500 亿美元区间的有 8 家公司,分别为:美团点评集团、今日头条、陆金所、菜鸟网络、宁德时代、快手、大疆科技、京东金融。

其中:美团点评在 2017 年 9 月宣布完成新一轮 40 亿美元融资,估值达 300 亿美元;今日头条在 2017 年完成两轮融资,分别是 10 亿美元 D 轮融资,以及数亿美元(据传 20 亿美元)E 轮融资,最新估值飙升至 300 亿美元;

出身名门的陆金所上市传闻不断,目前估值 210 亿美元;同样出身名门的菜鸟网络相比 2016 年的估值上升幅度超过 150%。

宁德时代作为中国唯一一家向国外乘用车企提供动力电池系统的企业,这几年的发展异常迅猛,估值高达 196 亿美元。

快手作为 2017 年新晋独角兽公司,其在去年的估值暴涨好几倍。快手在 2017 年 3 月宣布完成 D 轮融资,由腾讯领投,而当时快手的估值为 30 亿美元。但仅仅过了 9 个月,其估值就上涨到 150 亿美元。

大疆科技可能算是这个 100 亿美元俱乐部(鲸鱼俱乐部)难得的标杆创业公司了:白手起家、技术领先、全球市场、独立发展,希望有机会能真正成为下一个“巨鲸”。相比 2016 年的 100 亿美元估值,大疆科技 2017 年估值有一定幅度提升,达到 120 亿美元。

出身名门的京东金融和蚂蚁金服背景相似,但两者估值差距还比较大。京东金融目前估值达到 100 亿美元,相比蚂蚁金服的 750 亿美元的高估值,仍有很大的成长空间。

接下来估值在 50 亿美元~100 亿美元的独角兽一共有 12 家公司。如同“鲸鱼俱乐部”一样,这 12 家公司中有 11 家与 BAT 挂钩。

分别是:微众银行、爱奇艺、链家网、口碑网、饿了么、摩拜单车、ofo 小黄车、威马汽车、蔚来汽车、WiFi 万能钥匙、优必选科技。

微众银行、口碑网直接来自于腾讯及阿里巴巴体系;链家网得到百度和腾讯的投资;摩拜单车被腾讯投资;ofo 小黄车被阿里巴巴投资;威马汽车、蔚来汽车均被百度和腾讯投资;WiFi 万能钥匙的股东猎豹移动被腾讯投资过;优必选科技拿过腾讯的投资。这 12 家公司中仅有联影医疗和 BAT 没有关联,其背后股东大多数是国资背景的机构。

再接下来是 20亿美元~50 亿美元的区间,一共有 26 家公司。这个区间算是最典型的细分行业龙头聚集地,同时可能也是脱颖而出的创业公司所能达到的高点了,毕竟要实现 50 亿美元的突破、估计必然要与 BAT 挂钩了。

不过这 26 家公司中仍有 15 家有 BAT 背景股东,包括美丽联合集团(美丽说和蘑菇街合并而成)、同程艺龙集团(同程旅游和艺龙旅行合并而成)、微医集团、斗鱼 TV、一下科技(秒拍)、淘票票、猫眼微影(猫眼电影和微影时代合并而成)、旷视科技、商汤科技、喜马拉雅、满帮(运满满和货车帮合并而成)、土巴兔装修网等。

它们分别是目前在垂直电商、在线旅游、互联网医疗、直播、网络票务、人工智能、音频、车货匹配、互联网家装等垂直细分方向的龙头,可惜很早就被收编了。

相对独立一些的公司包括智车优行、柔宇科技、中商惠民等。此外其他公司大多数是拆分发展的,包括淘票票、金山云、平安好医生、银联商务、首汽租车等。

从 26 家公司分布来看,我们发现独立的创业公司分布也仅仅占比四分之一,算是有一席机会,但务必需要成为细分行业龙头,否则将会面临很大挑战。

最后是覆盖了最多公司的 10亿美元~20 亿美元区间,一共有 75 家公司,占到全部公司的 60%,可见大多数独角兽公司其实也只是刚刚达到底线而已。

对于这个区间的公司,可能下一步是最危险的,一方面是刚达到 10 亿美元边界,估值随时下跌可能性太大;另一方面如果业绩与现金流不太好的话,退出榜单的概率就更大了。

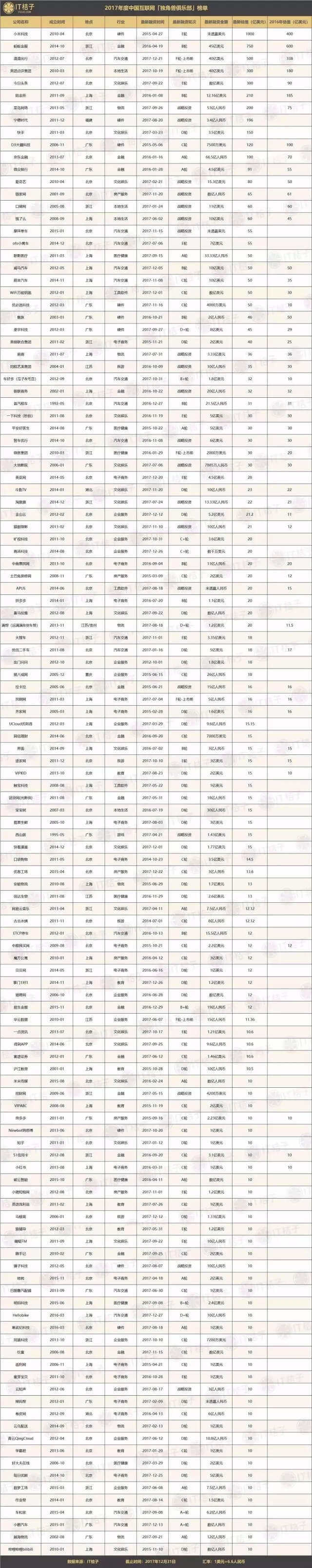

2. 行业分布解读:文化娱乐、电子商务、汽车交通 TOP3 行业占据 41%

从行业分布来看,进入榜单的公司覆盖了 14 个垂直行业。其中文化娱乐以 18 家公司、占比 15% 位居首位,这与 2016 年的排名相一致。

眼球经济、逆经济周期典范的文化娱乐与内容产业更吸引投资人的关注,覆盖了(短)视频、音频、直播、票务、动漫等诸多细分方向,这些恰恰是近两年的热点,包括今日头条、快手、一下科技(秒拍)、爱奇艺、喜马拉雅 FM、得到 APP、蜻蜓 FM、斗鱼 TV、淘票票、猫眼微影、快看漫画、哔哩哔哩等诸多公司。

再接下来贡献独角兽第二多的是电子商务行业,有 17 家公司、占比 14%。这个领域的快速发展离不开消费升级、而且买卖商业模式清晰及现金流充裕,行业红利仍旧不错。这 17 家公司是近几年的电子商务新贵,包括美丽联合集团、美菜网、中商惠民网、拼多多、找钢网、齐家网、易果生鲜、贝贝网、小红书、转转等,分别从事女性时尚电商、食材 B2B 电商、社区电商、钢铁 B2B 电商、家装/建材 B2B 电商、生鲜电商、母婴电商、跨境电商、二手物品电商等。

比较有意思的是,这些细分方向也是电商领域在阿里巴巴、京东、唯品会、聚美优品等上市后的一波新贵,看其中有哪家公司可以突破 GMV 与利润的数值、上升到一个更高的台阶。毕竟电子商务一向属于 IPO 上市的大户。

接下来是汽车交通行业,15 家公司、占比 12%。汽车交通是一个吸金能力特别强的领域,包括共享汽车、共享单车、新能源汽车等细分领域均是近两年资本的关注焦点。例如:在共享汽车领域,仅仅滴滴出行一家公司就已经完成了 16 轮融资,并且在 2017 年拿到两轮合计 95 亿美金的融资;共享单车则是 2017 年的一个投资风口,尤其是摩拜单车和 ofo 小黄车上演的融资大战,吸金达数十亿美元;新能源汽车更是诞生独角兽公司的重要阵地,尤其是那些新兴造车企业的融资能力惊人,像蔚来汽车、威马汽车均在 2017 年拿到数十亿美元融资,另外还诞生了智车优行、车和家、小鹏汽车等独角兽。

有趣的是,这几个领域都是被 BAT 觊觎的阵地,像滴滴出行的股东包含 BAT 三家;摩拜单车和 ofo 小黄车分属于腾讯和阿里的阵营;蔚来汽车、威马汽车均被百度和腾讯投资,小鹏汽车则被阿里拿下。未来的自动驾驶领域是一个巨大的产业,想必该领域还会有更多独角兽诞生。

另外,金融领域相比 2016 年的 TOP2 排名则有明显下降,这与 2017 年该领域的几家独角兽公司上市有很大关系。例如: 众安在线、趣店(趣分期)、乐信集团(分期乐)、融 360 等均在 2017 年上市。

企业服务领域相比 2016 年 TOP11 的排名则有明显上升,排到了 TOP5 的位置。企业服务作为近几年资本布局的一个重点领域,不少企业开始走向中后期发展阶段,步入到独角兽公司的行列。此外,我们也看到了一些新面孔,尤其是 2017 年火热的人工智能领域,不少公司由于做的是 To B 端业务,因此被我们划分到了企业服务行业。

2017 年新晋的四家独角兽,包括:旷视科技、商汤科技、出门问问、云知声均属于人工智能领域。像大数据和云计算也是企业服务行业盛产独角兽的细分领域,包括同盾科技、金山云、UCloud、华云数据、青云等。

接下来其他一些行业,如硬件、教育、医疗健康、房产服务等基本延续 2016 年的格局,不过出现了一些新的独角兽公司,包括寒武纪科技、掌门 1 对 1、联影医疗、小猪短租网等。

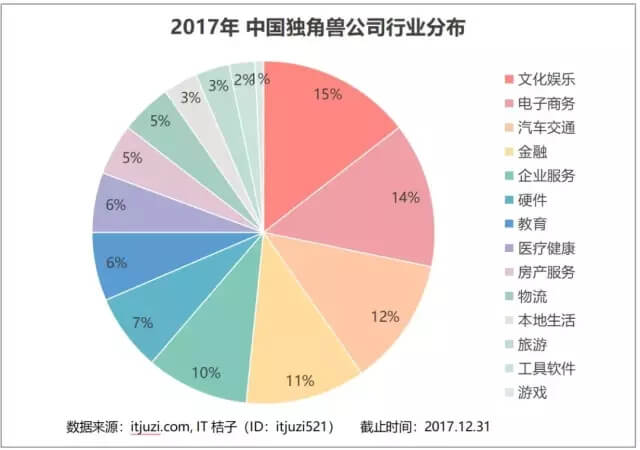

3. 地点分布解读:北上广浙四地合计占比 92%、北京独占 46%

进入到榜单的公司,在地点分布上和 2016 年一样,仍是高度集中,仅仅分布在 9 个省份。

其中北京仍以 57 家公司、占比 46% 高居首位,相比 2016 年的 42% 比例有小幅上升;上海以 28 家公司、22% 占比位居第二位,相比 2016 年的 23% 略有下滑;广东以 18 家公司、占比 14% 位居第三位,相比 2016 年的 17% 有一定下降,主要是被北京获得;浙江以 13 家公司、10% 占比位居第四位,相比 2016 年的 11% 略有下降。可见,北京仍然是独角兽出没最多的地方,尤其是在文化娱乐领域捕获独角兽最多;而上海、浙江这两个区域在电子商务、金融领域捕获独角兽较多;广东的硬件和金融领域则产生独角兽更多。

这四个互联网创业热地的独角兽公司总计达到 116 家公司、占比高达 92%,和 2016 年比例基本持平,可见独角兽的集中度仍非常高,剩余的其他 8 家公司分别分布在 5 个省份:江苏、湖北、福建、重庆、贵州。

4. 融资能力解读:最新一轮合计募资 463 亿美元 平均融资 3.73 亿美元

进入到榜单的公司,融资能力都非常强大,我们可以从这些公司最新一轮融资情况来进行一些分析,这往往奠定了他们的独角兽位置。当然,像 TMD 新晋小巨头以及蔚来汽车、优必选、柔宇科技等独角兽公司也在 2017 年继续融资高歌猛进中。

最新融资时间:全部独角兽公司,最新一轮融资发生在 2017 年的共有 78 家、占比 62.9%,大额融资仍然集中在头部的活跃独角兽,不过比例相比 2016 年的 73% 下滑明显,可见少部分公司仍有估值困境和融资瓶颈问题。

最新一轮融资停留在 2016 年的公司有 28 家、占比 22.6%,接近四分之一的公司在 2017 年并没有拿到钱,靠着 2016 年的融资金额勉强维持在独角兽榜单中,再往后面、他们被淘汰的可能性是非常大的。

最新一轮融资停留在 2015 年的有 15 家公司,主要是小米科技、大疆科技、美丽联合集团等,他们的底子很深厚,像小米科技已经是千亿美金的公司,预计 2018 年会上市;而大疆科技也是百亿美金的公司,实力非常强劲;美丽联合集团坚守独角兽是没有问题,就看业绩能否有进一步突破的可能性了。

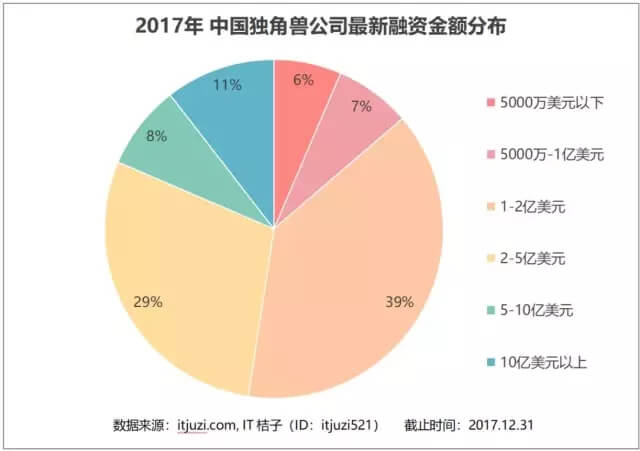

最新融资金额:把全部 124 家独角兽公司最新一轮融资金额加起来,合计募资额高达 463 亿美元,平均融资金额达到 3.73 亿美元,其中最高募资额仍为蚂蚁金服 45 亿美元,其次为滴滴出行和美团点评的 40 亿美元融资(滴滴在 2017 年还拿到一笔 55 亿美元的大额融资,算是独角兽中单笔融资额最大的),最少为大地影院的 7885 万人民币融资。

从具体到金额分布来看,39% 公司的融资额在 1亿美元~2 亿美元;其次是 29% 公司融资额在 2-5 亿美元区间;单轮融资超过 10 亿美元的公司有 13 家公司、占比 11%。

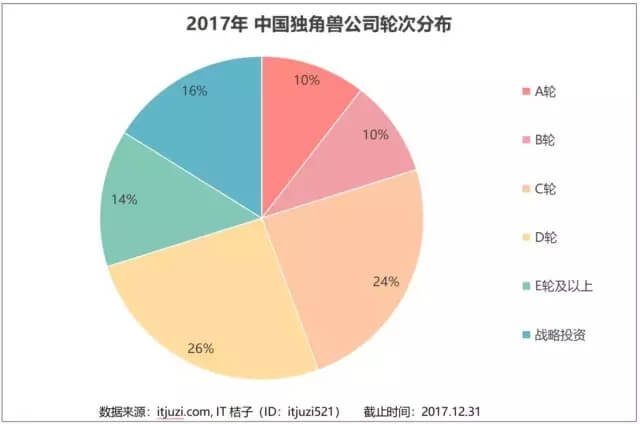

最新融资轮次:从独角兽公司的融资轮次来看,占比最高的是 D 轮(32 家公司、占比 26%),其次是 C 轮(30 家公司,占比 24%),相比 2016 年度占比最高的 B 轮,最重要的原因是不少 B 轮的公司均在 2017 年继续获得资本加注,有些公司甚至一年完成好几轮融资,在资本助推下高歌猛进到成熟期阶段(D 轮及以后)。

再接下来就是战略投资(20 家公司、占比 16%),一方面是来自于巨头拆分业务,另一方面则是摩拜单车、饿了么、挖财网等这些标杆公司基本都融资超过了七八轮进入到战略融资或者 Pre-IPO 融资阶段。

5. 独角兽与 BAT 关联性解读:超过一半的独角兽和 BAT 有关联

在榜单中,有 50.8% 的公司与 BAT 有直接或间接的股权关系。从前面的盘点中,我们发现估值越高的公司和 BAT 挂钩的可能性越大,尤其是估值要实现 50 亿美元的突破,大概率上都会和 BAT 有或多或少的关联。

独角兽榜单中估值超过 50 亿美元的公司达到 23 家,其中有 21 家独角兽和 BAT 挂钩,占比超过 90%。

进入“鲸鱼俱乐部”(估值超过百亿美金)的公司达到 11 家,其中蚂蚁金服、菜鸟网络属于阿里拆分业务;陆金所属于平安集团旗下成员,并且股东中也有腾讯;京东金融从京东拆分出来,腾讯是京东的第一大股东;这 4 家都是含着“金钥匙”出身的企业。估值千亿美金的小米科技被云锋基金投资过,算是和阿里沾点亲。

另外,在新晋小巨头 TMD 中,美团点评和滴滴出行均与 BAT 有着直接的股权关系;今日头条虽然没有明显站队,但投资方中仍有新浪微博(阿里持股 30% 以上)。新崛起的快手背后投资方包括腾讯和百度,先进电池、能源存储解决方案服务商宁德时代背后的股东包含云锋基金。11 家公司中仅大疆科技和 BAT 没有关联。

综合巨头拆分业务、富二代公司,我们对全部 124 家公司的背景进行分析,去掉 BAT 关联的、去掉巨头拆分业务融资的,仍坚持独立性的公司有 49 家、占比仅为 39.5%,包括大疆科技、美菜网、智车优行、触宝科技等,随着这些公司估值增长,相信后面被 BAT 收编的可能性依然很大。

我们不得不承认,在当前的创业时代,坚守独立和成长壮大的公司,必然会更艰难。

6. 独角兽背后 VC 机构解读:红杉、IDG、启明/经纬位居 TOP3

(注:启明创投投资的独角兽公司数量应为19家。)

从这个榜单来看,红杉仍是中国排名 No.1 的投资机构,旗下拥有 32 家独角兽,其中有 14 家为新晋独角兽公司,而且相当比例的公司是在 A、B 轮进入的,不得不承担他们的独到眼光;位居第二梯队的是 IDG 资本,广泛投资、海量布局,共命中 24 家独角兽;位居第三梯队的是启明创投和经纬中国,一个精挑细选、注重命中率,一个同 IDG 资本一样广泛投资、海量布局,均命中 18 家独角兽,正好代表了目前两类 VC 的打法。

接下来是中后期基金、PE 基金或者说土豪基金的收获期,华平投资、淡马锡、H Capital、以及鼎晖投资,旗下分别有 14 家、12 家、11 家、11 家独角兽,而且放眼这些公司,几乎都是这几年最风光的公司。

另外两家 SIG 海纳亚洲和顺为资本也是典型的 VC,这两家机构近两年来发展也非常迅速,捕获了不少明星企业。

最后一个章节,我们想站在时间的长河,与大家分享独角兽的过去、现在与未来。

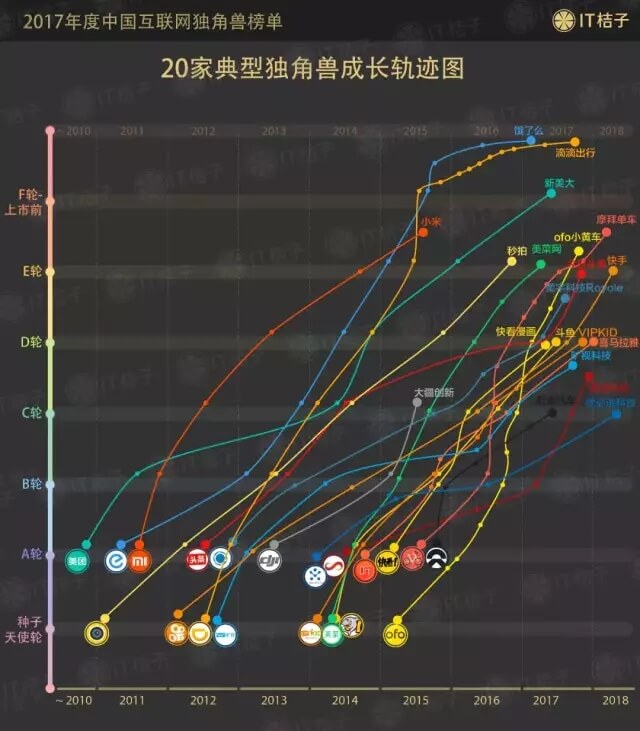

IT 桔子基于独角兽的估值区间,选取了 20 家非常典型的独角兽公司,将他们的融资时间作为横坐标、融资轮次及节奏作为纵坐标,每家公司的每一轮融资是“点”,然后“连点成线”,形成了如下 20 条曲线(折线),不知道你更喜欢哪类公司的成长轨迹?

在上面的独角兽轨迹图中,我们尽可能去掉那些富二代或巨头业务拆分公司,同时需要兼顾近年来的创业热点,选取了这样 20 家公司。

它们是小米、今日头条、滴滴出行、美团点评、快手、大疆科技、摩拜单车、ofo 小黄车、商汤科技、旷视科技、一下科技(秒拍)、饿了么、蔚来汽车、美菜网、斗鱼 TV、喜马拉雅、快看漫画、VIPKID、柔宇科技、优必选科技。

2017 年,“焦虑”蔓延在整个创投圈,不仅是投资人在寻找下一个还未清晰的风口时充满焦虑,这些独角兽公司的焦虑感则更甚。过去的他们,曾经是市场上最明亮的星星,但到了现在,却在同样面临质疑。这 124 家独角兽中,大多数公司仍旧是亏损的、没有实现盈利;甚至相当一部分公司的商业模式如何,大家不太知道,想象力也有限。他们往后会如何发展,还是个未知数。

创业就像“打怪升级”,成为独角兽公司仅仅是晋级路上的一个里程碑而已,它代表的只是过去的荣耀和光环。如果不能创造真正的价值与利润、回归到商业的本质,独角兽公司们依然会面临段位下降的风险。在这场游戏中,想要成为最强王者的唯一路径就是——持续不断地创造价值源泉。