媒体训练营9月26日报道 文/赵述评

23日晚间,证监会核准了12家企业的首发申请,有媒体“国家队”之称的新华网榜上有名,这是继“官网第一股”人民网(603000)IPO之后,再给A股的文化传媒板块添新成员。

新华网募资约15亿 各大股东国有背景深厚

招股书显示,新华网IPO发行新股5190万股,占总股本比例25%,IPO募资额约为14.97亿元,拟投向5个项目,包括:全媒体信息及应用服务云平台(6.45亿元);移动互联网集成、加工、分发及运营系统业务(5.32亿元);政务类大数据智能分析系统(1.29亿元);新媒体应用技术研发中心(9009万元)和在线教育(1.01亿元)。

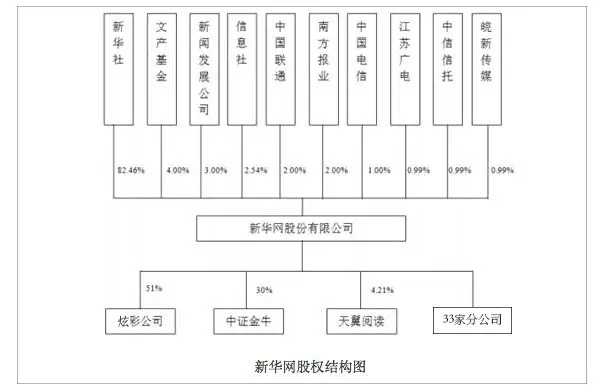

新华网可是名副其实的“国家队”,新华社对其绝对控股。IPO前,新华社一共持有新华网的88.00%股份,新华社直接持有新华网公司82.46%股份,通过中国新闻发展深圳公司、中国经济信息社分别间接持有新华网3.00%、2.54%股份。即使IPO发行完毕并履行国有股转持义务后,新华社仍对新华网拥有绝对控股权,预计新华社一共持有本公司63.81%的股份。

媒体训练营记者查阅相关资料发现,除了新华社带有“国有色彩”之外,其余的股东也是国有背景。文化产业基金、中国联通、南方报业、中国电信、江苏广电、中信信托、皖新传媒等持股比例从4.40%至0.99%。

新华网IPO前后经历了有4年时间。2013年1月,新华网首次出现在证监会待审企业名单中,当时新华网的IPO申请已经获得证监会受理。但是恰好此时,2013年的新股市场交了白卷,其间出现了A股IPO被叫停的情况,自2012年10月10日证监会发审委审核重庆燃气和崇达电路的首发申请后,长达一年多的时间再无新股首发申请上会,新华网上市计划就暂时泡汤了。

2014年6月,新华网的名字才又“名正言顺”的出现在IPO预披露企业名单中。2016年9月23日晚间,证监会核准新华网的首发申请,将登陆上交所,新华网也算守得云开见月明。

新华网紧跟人民网IPO 机遇和挑战并重

新华网IPO拟募资约15亿元,投向于全媒体信息及应用服务云平台等五大方向。在其网络广告业务增长放缓的情况下,新华网大刀阔斧进攻全媒体以及互联网业务的布局,是机遇也是挑战。

人民网上市后,一直顶着巨大的光环,因此新华网上市后能否续写人民网的战绩,也成为外界猜测的焦点。人民网2012年4月登陆上交所被称为“官网第一股”。人民网上市至今,最辉煌的战绩是在2013年9月23日创下的每股99.39元。人民网上市首日,收盘价较发行价(20元)大涨73.6%,盘中甚至两度被交易所涨停,上市三日内股价较发行价连续翻倍。

2012至2014年,新华网分别实现营业收入3.3亿元、4.6亿元与6.3亿元,并实现净利润1.3亿元、1.6亿元以及1.88亿元。其中,从新华社及其下属单位取得的关联交易收入分别为8476万元、5831万元、5882万元。从收入结构上看,网络广告业务、信息服务业务收入占新华网营业收入70%以上。不过,相比2013年,2014年度网络广告业务的收入增速却在下滑,从58.67%的增长率下降至20.06%。

相关资料显示,新华社的收入结构中,《参考消息》是新华社最赚钱的下属单位,2014年净利润2.14亿元,《上海证券报》2014年的净利润为1.95亿元,二者之和为4.09亿元。

从大环境来讲,新华网上市有意借助资本来进行媒体融合。近几年,文化传媒发展并不是很景气,随着国家越来越重视文化产业的发展。2014以来,媒体融合改革加速发展。在传媒加速进行融合的过程中,上市已经成为这个行业融资的重要手段。国家也在积极推动文化体制改革,多项有利政策支持文化企业发展陆续出台。新华网上市的消息,业内人士普遍希望其能冲破文化传媒不景气的状态。

新华网IPO后,就有业内人士称,如果说人民网上市打响了中央重点新闻网站上市的第一枪,那么新华网在媒体融合的大趋势下上市的“后发”优势更加不容小觑。

新华网与人民网一样,有着强大的股东背景、独特的资源优势以及权威性。有数据显示,新华网和人民网在2014年度的综合毛利率水平相当,分别为56.79%和56.93%,新华网的毛利率水平与人民网相差无几。从这几点来看,新华网上市是一种机遇。

微信公众号:媒体训练营

内容由 媒体训练营 提供授权发布,未经许可谢绝转载。